年金2,000万円問題が話題になりましたが年収が年々下がっている日本では自分達の老後にまでに2,000万円貯蓄できるかわかりません。年金についてもいつからどのくらい受給できるのかは、自分たちの老後になった時の制度によって変わってしまうリスクがあります。

また、世界経済はインフレしていくので、年金が2,000万円足りず、自分たちの老後には必要な金額はもっと増えているかもしれません。

自分の老後の不安を取り除くために投資したけど、何に投資すればいいかわからないという人向けのロボアドバイザーの紹介記事になります。

※クレジットカード決済サービス開始に関する記事を追記しました。(2021年12月26日)

WealthNaviって何?

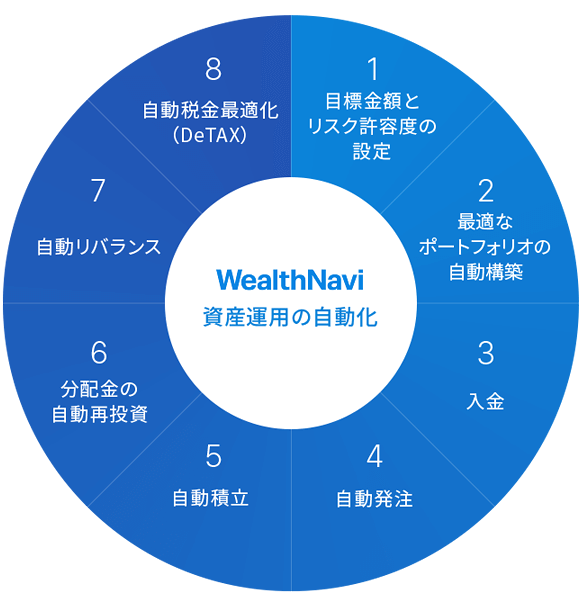

WealthNaviはロボアドバイザーの1種です。6個の質問に答えるだけで自分のリスク許容度に合ったポートフォリオを提案してくれます。最初に最低投資金額と毎月の積立金額の設定をするだけで後は全て自動で投資してくれます。

きり

きりロボアドバイザー(ロボアド)にはいくつか種類があって、主に投資一任型と助言型があるんだ。

投資初心者には全て全自動で投資してくれる投資一任型がおすすめだよ。

最初の無料診断の質問に答えるだけでおすすめなリスク許容度のポートフォリオを提案してくれるから初心者にも安心だね!

そうだね、最初の入金と積立設定をすれば自動で最適なポートフォリオを自動で構築して自動発注、自動積立、分配金の再投資をしたうえでポートフォリオのバランスが崩れた場合のリバランスまで自動で行ってくれるんだ。

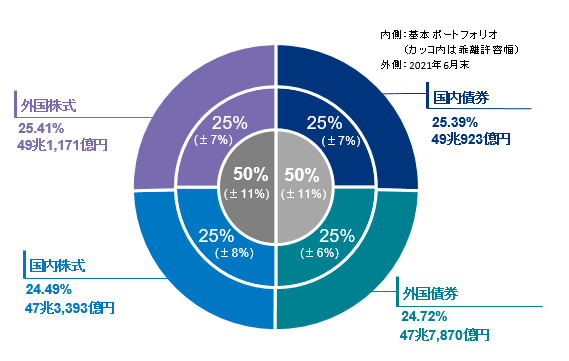

ポートフォリオというのは 保有する資産の組み合わせや比率の事だね。

例えば年金積立金管理運用独立行政法人(GPIF)のポートフォリオは以下の通りだよ!

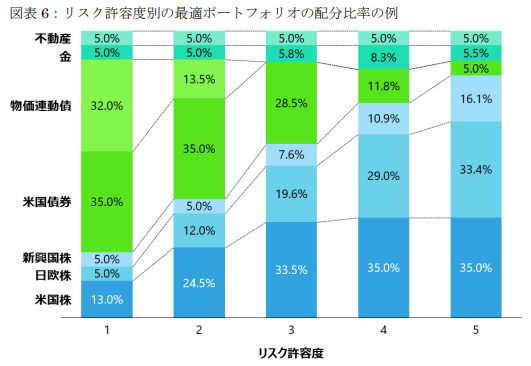

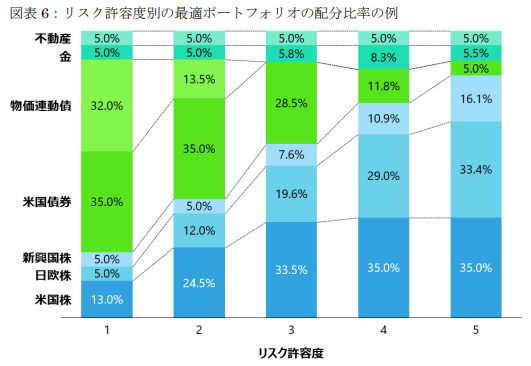

WealthNaviはノーベル賞を受賞したポートフォリオ理論に基づいてリスク許容度にあった投資をしてくれるんだ。

リスク許容度の低い人は株式の比率を低めに、リスク許容度の高い人は株式の比率が高くなるよ!

リスク許容度が低い場合は株式の保有が少なく、リスク許容度が高くなるにつれて株式の保有割合が高くなります。

投資をする前に確認しておくこと

投資をする前に知っておかなければならないことがあります。

それは投資は短期で売買するのでは無く、長期で保有することが前提であるという事です。

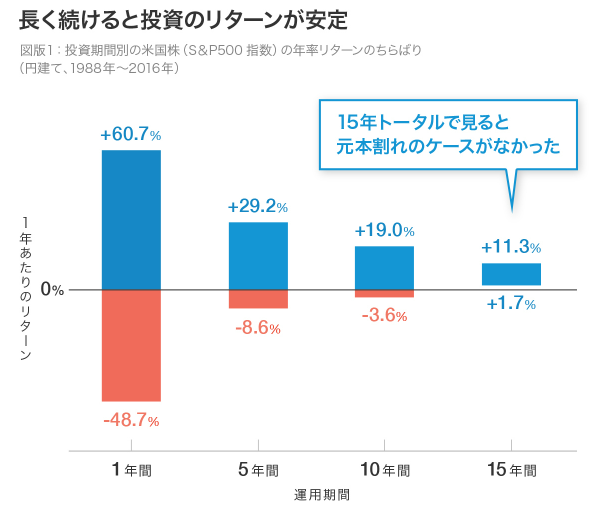

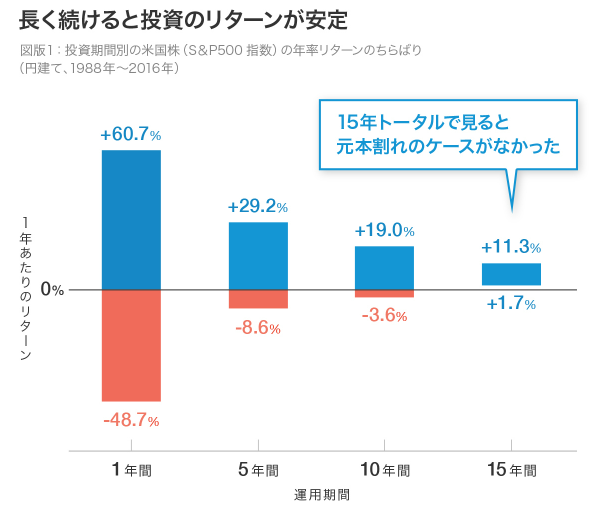

下記の図はアメリカのS&P500という株価指数に投資した場合のリターンになります。

投資期間が長くなるほどリターンは小さくなるけどマイナスも小さくなるね!

投資って言うとデイトレーダーのようなイメージがあるけど投資期間が短いほど投資ではなく投機(ギャンブル)になるから、15年以上投資し続ける覚悟が必要だよ。

全てにおいて15年間保有し続ければプラスになるというわけではありません。

参考図はアメリカの株価指数S&P500ですが、株価が伸びない株価指数に投資してしまった場合、15年以上保有してもリターンはプラスにならない可能性が高いです。

WealthNaviは適切な株価指数に投資してくれるのでその点も安心です。

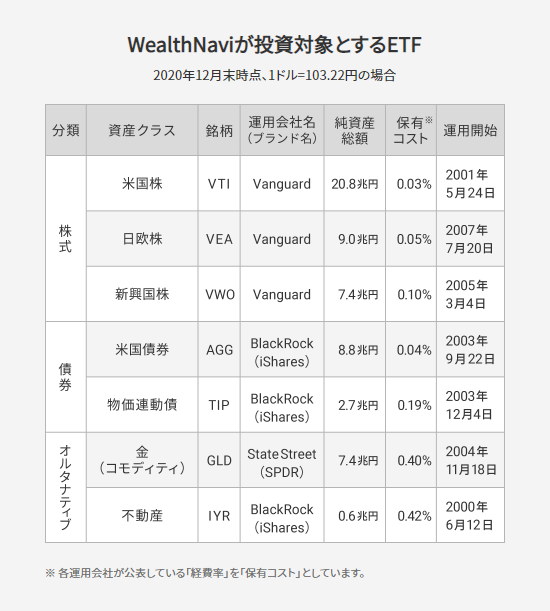

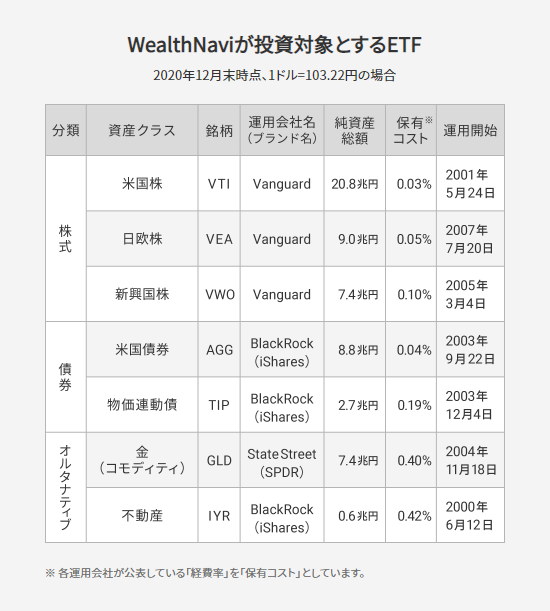

WealthNaviの投資対象

WealthNaviが投資しているのはETFになります。ETFは簡単に言うと詰め合わせパックになります。

WealthNaviは下記の7種類のETFで構成されています。

株式に投資するETFはVTI、VEA、VWO、債券に投資するETFはAGG、TIP、オルタナティブに投資するETFはGLDとIYRの計7種類になります。なお、物価連動債に投資するTIPはリスク許容度の低い1~2しか構成されません。

WealthNaviに投資するだけで世界中の約13,000社に分散投資が出来るんだ。

つまりWealthNaviに投資するだけで世界の株主になれるということだね!

それに債券や金、不動産にも投資して暴落リスク、インフレリスクに対してもリスク分散を行っているのが特徴だね。

リスク分散を行っているとしてもリスクは0になりません。投資をする以上、一時的にマイナスになることは覚悟しておきましょう。下落した資産は時間が経てば回復するのでそれまで我慢が出来る自分自身のリスク許容度を理解しましょう。

WealthNaviのメリット

WealthNaviのメリットを簡単にまとめます。

〇メリット

・全自動で全て実施してくれる。(投資経験や知識が無くても始められる)

・最初に数問のアンケートに答えるだけでリスク許容度を設定してくれる。(設定変更可能)

・NISAに対応している。(運用益が非課税になる)

投資を始めるのってハードルが高いですよね。

専門用語は難しいし、資産が減るかもって思うと中々始められない!

何しろ始めることが一番ハードルが高いから、WealthNaviは全部自動でやってくれるので初心者には優しいよね。

NISAは運用益が非課税になる口座で、資産運用するならば絶対にやった方が良いですが、個人的には非課税が20年の積立NISAが初心者にはおすすめです。

※株式などの利益は20.135%の税金が掛かります!

投資で得られた利益ってそんなに税金が掛かるんだね!

だけど積立NISAの方がおすすめなの?

WealthNaviのNISA口座は5年間しか非課税期間がないんだ。5年間だとリターンがマイナスの可能性があるから非課税期間が20年間と長い積立NISAの方がおすすめだと私は思うけど、そんなにたくさんの金額を投資に回せないって人はどちらか片方でいいと思うよ。

NISAに対応したのは良い点ですが、残念ながら非課税期間が20年間の積立NISAの方では無いので注意が必要です。

WealthNaviのデメリット

WealthNaviのデメリットを簡単にまとめます。

〇デメリット

・最低投資金額が高め(10万円)

・運用手数料が高い(1.1%)

・元本割れするリスクがある。

・短期での利益が見込みにくい(長期投資のためのサービス)

・積立NISA対応ではないので、非課税運用期間が5年と短い

始めるのに初期費用10万円必要なのは少しハードルが高いよね。後、よく言われるデメリットは運用手数料が1.1%(税込み)と高いです。

確かに初めての投資でいきなり10万円は勇気がいるね。それと運用手数料は優良な投資信託は0.2%以下だからそれと比較すると確かに高いね。

ただし、ここは考え方次第かなと思うよ。

全て自動(買付、リバランス等)でやってくれるのでその手間賃と考えれば許容できると考えられる人もいると思うけど、逆に自分で投資できる人には高い手数料になってしまうからね。

自分で勉強する手間や投資信託などを買うのに調べる手間を省略するのにその手数料が割に合っているかどうかが重要だね。

だけど、WealthNaviの手数料は分配金で相殺できるよ。

参考までに私が今まで貰った分配金と手数料を下記の載せるね。

分配金の方が多いから手数料を相殺できているね。

後、投資にはリスクがつきものだから絶対に減らないとは言えないよ。

実際に私の投資結果でもコロナショック時などは含み損(マイナス)になってしまったこともあるよ。

でも現在は+30%程度の含み益になっているよ!(2021年8月現在)

私もコロナショックで初めての暴落を経験しましたが、毎日がすごくドキドキしました。過去の暴落時の株価チャートを見て2~3年度には戻ると信じて今は安くなっている時期と考えて続けていましたがそれでもかなり緊張した毎日でした。

初めての経験はやっぱり緊張するよね!

後なので、最初は無理しないリスク許容度で初めて経験を積むと良いと思います。 WealthNaviは暴落時にアドバイスのメールを届けてくれるので、それも良かったです。

クレジットカードによる積立購入サービスの開始

2022年4月以降からイオンカードでクレジットカード決済による積立購入が出来るようになります。

上限金額はSBI証券や楽天証券のクレジットカード決済の購入限度額上限と一緒の50,000円のようです。

ポイント還元率は0.5%なので、少々低めの還元率となっております。

優先順位は積立NISAを使用してのクレジットカード決済の方が優先順位が高いと思います。

WealthNaviの運用非課税期間は5年と短いので投資未経験者や初心者は積立NISAの方が使いやすいからね。

自分で購入する投資信託などを選べない人やイオンをよく利用する人にはおすすめです。

まとめ

WealthNaviを利用するのは以下のような人が向いています。

・投資をしたことが無い人

・余剰資金(生活防衛費)がある人

・毎月一定の貯金をしている人

・老後などに向けて15年以上の長期での資産運用が出来る人

将来のために毎月コツコツと貯金が出来る人が向いているんだね!

そうだね。たとえ、暴落して含み損になっても15~20年後には含み益(プラス)になっていると信じて積み立てられる人が向いているよ!

WealthNaviは投資したことがない人におすすめなロボアドバイザーになります。安定して資産が増えていきますが、株式は上げ下げを繰り返しながら少しずつ成長していくこと、数年に1回暴落が起こることがあるので、資産がマイナスになることは必ずあります。それでも自分達の老後の準備をするためにWealthNaviはおすすめです。

※投資は自己責任です。しっかりと考えて、生活に支障の出ない余剰資金で少しずつやっていきましょう。

コメント